في ظل تزايد التأثير التقني، كيف يبدو مستقبل الصناعات المصرفية؟ تعرف على أهم اتجاهات الصناعة

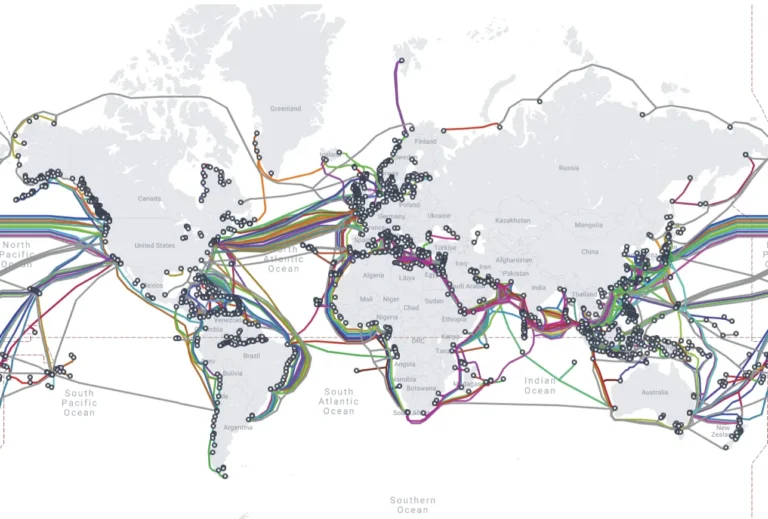

عبر العقود الماضية، تحولت الخدمات المصرفية من كونها شبه حصرية للأثرياء وكبار التجار والصناعيين، إلى أن تصبح متاحة للعامة وواحدة من متطلبات الحياة الحديثة في معظم البلدان. حيث تشير إحصائيات البنك الدولي إلى أن 76% من الأشخاص البالغين حول العالم يمتلكون حسابات مصرفية اليوم. ومع هذا النمو الهائل للخدمات المصرفية من حيث الوصول وحتى أنواع الخدمات المقدمة، بات من الواجب على الصناعة المصرفية الاستفادة من التقنيات الحديثة لتلبية الطلب المتزايد. ومع صعود شركات التقنية المالية الناشئة حول العالم، وجد القطاع المصرفي نفسه في حاجة ماسة لمجاراة التطورات التقنية، وبسرعة زاد اعتماد المصارف على تقنيات تحليل البيانات والخدمات السحابية، فيما تدرس العديد منها كيفية زيادة الأتمتة والاستفادة من الذكاء الاصطناعي. وفي ظل هذا المشهد سريع التحول، تبرز أهم اتجاهات القطاع المصرفي اليوم لتتضمن:

تخصيص أفضل باستخدام البيانات

بالاعتماد على التطورات المتسارعة في تحليل البيانات الضخمة واستخدام الذكاء الاصطناعي في المجال، باتت المؤسسات المالية تتبنى استراتيجيات مبنية على الحقائق أكثر من أي وقت مضى. إذ يتيح جمع وتحليل البيانات فهم سلوك المستخدمين وتفضيلاتهم الحالية، وبالتالي تخصيص الخدمات الموجودة لتلبي حاجة المستخدمين بشكل أفضل، أو حتى التنبؤ بجدوى الخدمات وفائدتها بشكل مسبق. وعلى الرغم من أن الخصوصية لا تزال محور اهتمام العديد من المستخدمين، أظهرت الإحصائيات أن 74% من المستخدمين يرون الفائدة من استخدام المؤسسات لبياناتهم بهدف تخصيص تجاربهم الرقمية، وتقديم المنتجات، والعروض، والخصومات المناسبة لهم.

توجيه الخدمات باستخدام الذكاء الاصطناعي

مع التطورات المتسارعة في مجال الذكاء الاصطناعي، من المرجح أن تكون الخدمات الموجهة حسب المستخدمين هي أحد المحاور الأساسية لاستخدام التقنية في المجال المصرفي. إذ تدرس العديد من شركات الخدمات المالية الآن طرق جمع بيانات المستخدمين وفهمها بالشكل الأفضل الذي يسمح بمقاربة شخصية أكثر للتوصية بالخدمات وترويجها للمستخدمين عند حاجتهم إليها. تكمن الفائدة الأساسية من التوجيه المحسن للخدمات في تحسين استجابة العملاء للخدمات المعروضة لهم، وتحسين العلاقة الشخصية مع العميل، وتحويل نظرة العميل إلى إعلانات الخدمات من كونها ترويجاً صرفاً إلى أن تكون فرصاً قابلة للاستغلال.

الحوسبة السحابية

على الرغم من أن الصناعة المالية هي واحدة من أكثر القطاعات تبنياً للتقنيات الحديثة، وإحدى المتبنين الأوائل للحوسبة السحابية، فقد بقي استغلال الخدمات السحابية محدوداً في الفترة الأخيرة بسبب قواعد الخصوصية وتوطين البيانات بالدرجة الأولى. لكن ومع اتجاه مزودي الخدمات السحابية الكبرى لافتتاح مراكز بيانات محلية وأكثر توزعاً، يرجح أن تتجه المصارف لزيادة اعتمادها على السحابة والاستفادة من التكاليف الأدنى، والسرعة الأعلى، وقابلية النمو الأفضل للخدمات السحابية. وبالنظر إلى أن الوصول البعيد قد بات واقعاً لا مفر منه في عالم الأعمال اليوم، يمكن أن تقدم الخدمات السحابية مستوىً أفضل من الحماية ضد الاختراقات.

توفير الوقت والجهد بأتمتة العمليات

بداية من الرقمنة والتخلص من الاعتماد على المستندات الورقية، وحتى استغلال الذكاء الاصطناعي في أداء المهام، هناك تركيز متزايد على أتمتة العمليات التقليدية والمتكررة في القطاع المصرفي. وتظهر جهود الرقمنة بوضوح في مجالات مثل استخدام أدوات التعرف البصري على النصوص لقراءة الفواتير الورقية وإدخالها آلياً، وأتمتة قبول طلبات الخدمات من العملاء وإزالة العديد من طبقات البيروقراطية التقليدية. تعني الأتمتة تسريع العمليات للعملاء، وتخليص العاملين من الجزء المتكرر من أعباء عملهم، وتقليل المشاكل الناجمة عن الأخطاء البشرية.

تخفيض أوقات التوقف

في ظل الوصول الرقمي إلى الخدمات المصرفية المختلفة، بات من الواضح أن المستخدمين يفقدون صبرهم حيال أي توقفات في الخدمة، وحتى تلك المخصصة للصيانة. وبشكل مشابه، يمكن لأي توقف غير مخطط أن يسبب تداعيات مالية وخسائر كبرى كما حصل مع البنك الصناعي والتجاري الصيني، الذي يعد أكبر مقرض في العالم. وبينما يعد تجنب التوقف بشكل كامل مهمة صعبة للغاية، هناك الكثير من التقدم في المجال حالياً. إذ يمكن تخفيض طول توقفات الصيانة أو التخلص منها تماماً باعتماد السحابة بدلاً من البنية التحتية المحلية، كما يمكن للخدمات السحابية أن تحمي من التوقف الكارثي للأنظمة وتسرع من عمليات التعافي اللاحقة للاختراقات أو فقدان البيانات.

مستوىً أفضل من الأمان والخصوصية

مع فتح المصارف والمؤسسات المالية لباب الوصول الرقمي إلى خدماتها من قبل العملاء، فقد فتح ذلك الباب للمزيد من الجريمة الإلكترونية وعمليات الاحتيال التي تتبع أساليب أكثر تعقيداً من أي وقت مضى. لذا بات على المؤسسات المالية أن تستثمر أكثر في مجال الأمان والخصوصية، وبينما تعد إجراءات مثل المصادقة متعددة العوامل واستخدام البيانات الحيوية لتسجيل الدخول خطوة أولى ممتازة، إلا أنه من الواجب أن تلعب المصارف دوراً فعالاً في حماية بيانات عملائها من التسرب، بالنظر إلى أن 58% من العملاء يهجرون المؤسسات المالية التي يستخدمونها في حال تعرضها لاختراق للخصوصية.

بيروقراطية أقل وسرعة أعلى

مع هيمنة الخدمات المالية الرقمية اليوم، باتت سرعة أداء المهام عاملأً أساسياً في جذب العملاء والحفاظ عليهم، وبالأخص مع كون استبدال مزودي الخدمات المصرفية أسهل الآن من أي وقت مضى. تظهر إحصائية أجرتها شركة Jumio أن السبب الأول لهجر «جيل الألفية» للخدمات المصرفية الهاتفية هو الوقت الطويل لإتمام المهام (38%)، ومن المرجح أن يستمر هذا التركيز على السرعة مع الأجيال التالية التي كبرت في بيئات رقمية دون تسامح مع العمليات البطيئة. ومع كون سرعة العمليات محوراً أساسياً للمنافسة حالياً، سيكون على المصارف المنافسة تخفيض أوقات الانتظار إن لم يكن إلغاؤها حتى.

تجربة المستخدم في محور العملية

وسط الخيارات المتزايدة لمزودي الخدمات المالية من مصادر تقليدية أو حديثة، لم يعد من الممكن للمؤسسات المالية إهمال تجربة المستخدم في تصميم خدماتها، إذ يعني ذلك تراجع النمو وفقدان المستخدمين لصالح المنافسين. وفي ظل استخدام التطبيقات والمواقع الإلكترونية للوصول إلى الخدمات المالية، لم تعد تجربة المستخدم محصورة بالموظفين فحسب، وبدلاً من الاكتفاء بالتصميم الجذاب والرحب لمراكز الخدمة، بدأت المصارف بإظهار نفس الاهتمام بتصميم التطبيقات والمواقع، مع اهتمام متزايد بتفاصيل مثل محتوى الصفحة الرئيسية وأخذ رحلة المستخدم بالحسبان عند توزيع الخدمات على القوائم والأقسام الفرعية.

عودة الثقة بالمؤسسات المصرفية

على أعقاب أزمة الرهونات العقارية التي أزالت الثقة بالعديد من المؤسسات المصرفية، ظهرت العديد من الشركات وحتى التقنيات الناشئة لاستبدال النظام المصرفي التقليدي، وكان في مقدمتها تقنية البلوك تشين والعملات المشفرة. لكن وبعد عدة انهيارات كبرى، وعدد لا يحصى من عمليات الاحتيال، يظهر أن المؤسسات المصرفية ستبقى الخيار الأكثر موثوقية لإجراء الأعمال. لكن وللحفاظ على هذه الثقة، سيكون على المصارف بذل المزيد من الجهد في مجال الشفافية، والحوكمة الداخلية، والالتزام بالتشريعات.

الصيرفة كخدمة

شهدت السنوات الأخيرة ظهور عدد لا يحصى من الشركات الناشئة في مجال التقنية المالية، وهو ما فتح الباب لتعاون أكبر يسمح بتقديم الخدمات المالية مثل القروض المصغرة وتقسيط الدفعات بشكل مستقل. ويتوقع أن يستمر هذا التوجه بشكل كبير مع دخول المؤسسات المصرفية التقليدية إلى المجال بشكل متزايد وعملها كمزود خدمات يتيح للشركات تقديم خدمات مثل تقسيط الدفعات والبطاقات الائتمانية المخصصة وسواها من الخيارات. وتشير تقديرات شركة Mordor Intelligence إلى أن عائدات الصيرفة كخدمة قد وصلت إلى 13.5 مليار دولار في عام 2022، ومن المتوقع أن تنمو بمعدل تراكمي مركب هو%16 في السنوات التالية.

مؤخراً، أصدرت مينا تك تقرير «المزيد من الكفاءة والابتكار: كيف تغير الخدمات المصغرة الأنظمة المصرفية»، وذلك بتفويض من شركة Comarch الرائدة في مجال الأنظمة الرقمية للخدمات المصرفية. حيث يتناول التقرير واقع ومستقبل القطاع المصرفي، مركزاً على منطقة الشرق الأوسط، كما يتحدث التقرير عن تأثير التقنيات الحديثة على المجال، وكيف ستشكل ابتكارات مثل الخدمات المصغرة والمنصات المعيارية المشهد المالي المستقبلي.

يمكنك معرفة المزيد عن أهم اتجاهات الصناعات المصرفية اليوم بالاطلاع على تقرير «المزيد من الكفاءة والابتكار: كيف تغير الخدمات المصغرة الأنظمة المصرفية»، والذي قمنا بإنتاجه بطلب من شركة Comarch (كومارك) البولندية الرائدة في مجال تطوير الأنظمة المالية للمصارف وشركات التقنية المالية.